VN-Index có một tuần hầu như chỉ đi ngang (tăng 0,67 điểm) dù đón nhận khá nhiều thông tin hỗ trợ mới, từ việc các ngân hàng đồng loạt hạ lãi suất cho vay, chỉnh sửa Nghị định 65 về trái phiếu doanh nghiệp hay việc FED tăng lãi suất chậm lại và tỷ giá lao dốc, Ngân hàng nhà nước phát tín hiệu mua lại ngoại tệ…

VN-Index có một tuần hầu như chỉ đi ngang (tăng 0,67 điểm) dù đón nhận khá nhiều thông tin hỗ trợ mới, từ việc các ngân hàng đồng loạt hạ lãi suất cho vay, chỉnh sửa Nghị định 65 về trái phiếu doanh nghiệp hay việc FED tăng lãi suất chậm lại và tỷ giá lao dốc, Ngân hàng nhà nước phát tín hiệu mua lại ngoại tệ…

Một vài ý kiến của các chuyên gia cho rằng thị trường thận trọng đi ngang như vậy trong tuần qua vẫn có nét tích cực, nhất là khi có sự kiện đáo hạn phái sinh và các quỹ ETF tái cân bằng danh mục.

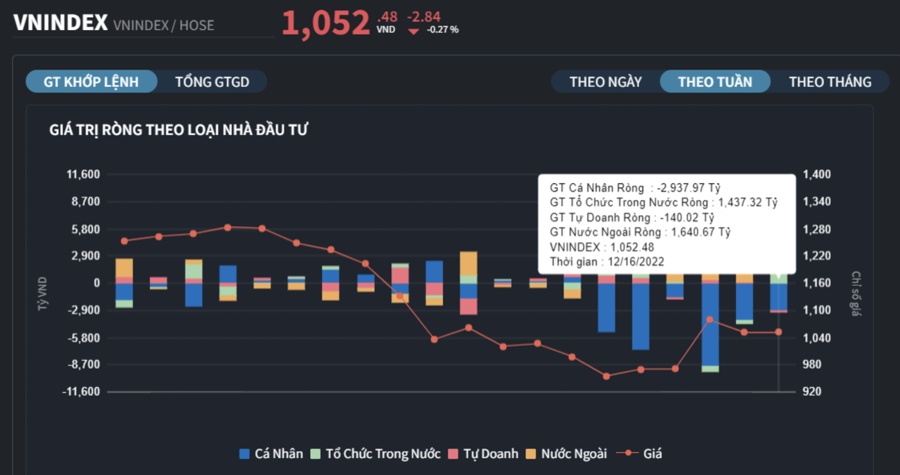

Tuy nhiên cũng có ý kiến thận trọng khi đánh giá tâm lý chung vẫn còn e dè, thể hiện qua số liệu bán ròng lớn của khối nhà đầu tư cá nhân. Ngoài ra thị trường chứng khoán Mỹ dường như đã đạt đỉnh hồi ngắn hạn và bắt đầu điều chỉnh, cùng với các thông điệp vẫn cứng rắn của FED về tiến trình tăng lãi suất. Cuối cùng là dòng tiền vẫn rất thận trọng, thể hiện ở thanh khoản sụt giảm đáng kể tuần qua.

Liên quan đến việc các ngân hàng đồng loạt hạ lãi suất cho vay, hiệu ứng từ tỷ giá lao dốc đến tín hiệu mua lại ngoại tệ của Ngân hàng nhà nước, các chuyên gia không cho rằng điều này sẽ giúp làm giảm mặt bằng lãi suất huy động trong ngắn hạn. Việc lãi suất VND tăng thời gian qua có một phần nguyên nhân là Ngân hàng nhà nước bán ngoại tệ khiến tiền đồng thiếu hụt. Nếu có hoạt động mua lại ngoại tệ thì đó sẽ là động thái hỗ trợ thanh khoản. Tuy nhiên quan trọng là quy mô mua lại như thế nào trong thời gian tới và kéo dài bao lâu.

Có một thực tế là các ngân hàng lớn, nhất là ngân hàng TMCP nhà nước, đều có thanh khoản khá tốt, lãi suất huy động thấp. Các ngân hàng nhỏ luôn yếu thế trong việc thu hút vốn nên phải chạy đua lãi suất. Do đó việc thống nhất ngưỡng lãi suất tối đa huy động của các thành viên Hiệp hội ngân hàng được đánh giá là chỉ kiềm chế đà tăng lãi suất hiện tại và ổn định, chứ khó có thể làm giảm mặt bằng lãi suất.

Đánh giá về cơ hội thị trường ngắn hạn, các chuyên gia vẫn giữ quan điểm thị trường còn một nhịp tăng ngắn nữa, nhưng đã có sự khác biệt về khả năng đi bao xa ở nhịp này. Với dòng tiền hạn chế, các chuyên gia chỉ thận trọng đặt mục tiêu VN-Index quanh 1.100 điểm hoặc 1.080 điểm, nghĩa là chỉ kiểm định lại đỉnh cao hồi đầu tháng 12 mà thôi.

Theo tôi việc dòng tiền dịch chuyển từ trạng thái tấn công ồ ạt và đẩy các nhóm cổ phiếu đồng loạt tăng sang giai đoạn dòng tiền phân hóa, là một tín hiệu cho thấy thị trường đang giảm sức hấp dẫn. Hay nói cách khác, đây có thể là tín hiệu cho thấy thị trường đang đi tới giai đoạn cuối của một đợt tăng, khi thanh khoản có dấu hiệu sụt giảm.

Ông Nguyễn Văn Sơn

Nguyễn Hoàng – VnEconomy

Thị trường đón nhận khá nhiều thông tin tốt tuần qua, từ việc sửa Nghị định 65 tới việc giảm lãi suất cho vay, nhưng diễn biến vẫn không tích cực hơn. Liệu có phải thị trường đang “trơ” với thông tin hỗ trợ?

Ông Nguyễn Việt Quang – Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Thị trường tuần qua diễn biến trong trạng thái “sideway” với thanh khoản thấp hơn trước đó. Theo tôi thị trường hiện tại trơ với thông tin hỗ trợ có lẽ là do thị trường chứng khoán Mỹ đã có dấu hiệu tạo đỉnh, cũng như VN-Index và rất nhiều cổ phiếu đã có mức hồi phục lớn từ đáy dẫn đến dòng tiền giai đoạn này khá thận trọng.

Ông Trần Đức Anh – Giám đốc chiến lược thị trường Chứng khoán KBSV

Trong bối cảnh thị trường chứng khoán toàn cầu điều chỉnh mạnh, với sự dẫn dắt bởi chứng khoán Mỹ, trước thông điệp của FED trong kỳ họp tháng 12 “diều hâu” hơn so với kỳ vọng của thị trường về lộ trình tăng lãi suất trong năm 2023, việc thị trường Việt Nam có 1 tuần đi ngang tăng điểm nhẹ thực tế là tương đối tích cực. Như vậy theo tôi lại có thể nói thị trường Việt Nam đang phản ứng tốt với yếu tố thông tin trong nước dù tâm lý nhà đầu tư cũng phần nào chịu tác động bởi thông tin xấu bên ngoài.

Ông Trần Hà Xuân Vũ – Trưởng Phòng Tư vấn đầu tư Khách hàng cá nhân, Chứng khoán Rồng Việt

Dù đón nhận nhiều tin tích cực nhưng thị trường vẫn chưa có nhiều bức phá mạnh mẽ và chỉ đi ngang trong vài phiên trở lại đây. Điều này cho thấy tâm lý e dè vẫn đang bao trùm lên thị trường, đặc biệt là động thái bán ròng của nhóm nhà đầu tư cá nhân. Chỉ có khối ngoại là nhóm tích cực nhất và là trụ đỡ chính của thị trường trong tuần rồi.

Ông Nguyễn Văn Sơn – Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Trong tuần qua, thị trường không chỉ đón nhận các thông tin tích cực mà còn bị ảnh hưởng bởi các sự kiện tiêu cực. Bên phía tích cực, chúng ta thấy việc sửa nghị định 65 đã giúp hạ nhiệt tâm lý bị quan cho thị trường, cũng như giúp cho thị trường trái phiếu có thêm thời gian để chuẩn bị nguồn lực nhằm ổn định lại thị trường và từ đó tác động tích cực tới sự kỳ vọng của thị trường cổ phiếu. Ở chiều ngược lại, thị trường cổ phiếu cũng phải đối mặt với các sự kiện thay đổi lãi suất của FED trong cuộc họp giữa tuần qua tới hoạt động chốt hợp đồng phái sinh cũng như đợt cơ cấu danh mục của các quỹ ETF vào cuối tuần.

Dưới tác động đa chiều từ các sự kiện, thị trường chứng khoán đã có sự vận động tương đối cân bằng. Tôi cho rằng, sau tuần giao dịch vừa qua, các thông tin trên có thể sẽ giảm dần sức ảnh hưởng lên thị trường.

Ông Lê Đức Khánh – Giám đốc phân tích Chứng khoán VPS

Có lẽ câu chuyện niềm tin, dòng tiền tham gia vào thị trường đang là vấn đề chúng ta quan tâm hơn. Diễn biến thị trường cũng đã có pha phục hồi và ở giai đoạn điều chỉnh ngắn bao gồm các phiên tăng giảm đan xen. Thông tin tốt cũng phần nào phản ánh qua tín hiệu tích cực: Từ diễn biến hồi phục của nhiều cổ phiếu nhóm hóa chất, chứng khoán, ngân hàng, bất động sản khu công nghiệp bị giảm sâu, thanh khoản có sự cải thiện nhất định. Nên theo tôi việc nói thị trường đang “trơ” với thông tin hỗ trợ chưa hoàn toàn chính xác.

Nhà đầu tư cá nhân bán ròng hơn 2.900 tỷ đồng qua khớp lệnh, tự doanh cũng xả

Xu thế dòng tiền: Vốn ngoại hạ nhiệt có đáng lo?

Nguyễn Hoàng – VnEconomy

Tuần trước anh chị đánh giá cao cơ hội còn một nhịp tăng nữa, nhưng thanh khoản đã tụt giảm đáng kể, mức khớp lệnh HoSE và HNX trung bình chỉ còn 13,6 ngàn tỷ đồng/phiên, giảm 22% so với tuần trước dù VN-Index có 3/5 phiên tăng điểm. Có vẻ thị trường chỉ đảo vòng tăng giá ở các cổ phiếu/nhóm cổ phiếu riêng lẻ do dòng tiền yếu. Thường cuối năm thường vẫn còn một đợt kéo NAV, anh chị còn giữ quan điểm thị trường có cơ hội vượt đỉnh ngắn hạn hồi đầu tháng 12?

Ông Nguyễn Việt Quang – Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Tôi nghĩ nếu dòng tiền không tham gia mạnh trở lại như giai đoạn trước đó mà vẫn duy trì ở mức hiện tại thì rất khó vượt được đỉnh cũ. Hiện tại tùy vào mức độ dòng tiền tham gia thị trường trong thời gian tới, nếu ổn thì “target” của tôi là vùng 1.160 điểm, nếu dòng tiền yếu có thể là vùng 1.080-1.100 điểm.

Ông Trần Hà Xuân Vũ – Trưởng Phòng Tư vấn đầu tư Khách hàng cá nhân, Chứng khoán Rồng Việt

Hiện trong kịch bản tích cực nhất của tôi, VN-Index vẫn có khả năng “test” lại đỉnh đã xác nhận ở đầu tháng 12. Trong tuần sau, nhiều khả năng thị trường sẽ điều chỉnh về vùng 1.030 điểm và nếu lực cung không mạnh thì thị trường sẽ có thể lên lại vùng 1.100 điểm.

Ông Nguyễn Văn Sơn – Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Như đã chia sẽ quan điểm vào tuần trước, tôi thấy xu hướng phục hồi ngắn hạn của VN-Index có thể chưa kết thúc, và chỉ số này đang nằm trong một sóng tăng 5 của mô hình sóng Elliott. Với việc sóng tăng 3 dài thì sóng tăng 1 và 5 thường sẽ ngắn, vì vậy tôi nhận thấy đỉnh sóng 5 này có thể sẽ tiệm cận vùng tâm lý 1.100 điểm và VN-Index có thể hoàn thành mô hình hai đỉnh sau khi đi hết 5 bước sóng.

Dưới góc nhìn như vậy, tôi cho rằng việc thanh khoản tụt giảm cũng theo đà hồi phục sóng 5 hiện tại là phù hợp, vì khi đó tín hiệu phân kỳ âm giữa đường giá và khối lượng sẽ hình thành, và sẽ là tín hiệu xác nhận đỉnh nếu chỉ số không thể vượt qua được vùng kháng cự 1.100 điểm.

Dù đón nhận nhiều tin tích cực nhưng thị trường vẫn chưa có nhiều bức phá mạnh mẽ và chỉ đi ngang trong vài phiên trở lại đây. Điều này cho thấy tâm lý e dè vẫn đang bao trùm lên thị trường, đặc biệt là động thái bán ròng của nhóm nhà đầu tư cá nhân.

Ông Trần Hà Xuân Vũ

Ông Trần Đức Anh – Giám đốc chiến lược thị trường Chứng khoán KBSV

Dù rủi ro từ thị trường trái phiếu doanh nghiệp hay rủi ro từ một số yếu tố ngoại biên vẫn tiềm ẩn. Tuy nhiên thực tế là các yếu tố rủi ro vĩ mô nội tại liên quan đến tỷ giá, lạm phát đã hạ nhiệt, tạo điều kiện để Ngân hàng nhà nước có những chính sách hỗ trợ thanh khoản kéo theo kỳ vọng mặt bằng lãi suất có thể sớm hạ nhiệt và tác động tích cực lên thị trường chứng khoán. Theo đó, tôi không thay đổi đánh giá tích cực đối với triển vọng thị trường trong trung hạn đặt trong bối cảnh định giá thị trường vẫn đang ở mức thấp và dòng tiền khối ngoại vẫn đang chảy vào.

Ông Lê Đức Khánh – Giám đốc phân tích Chứng khoán VPS

Tôi cho rằng thị trường sẽ giao động chủ yếu trong khu vực 1.050 -1.100 – 1.200 điểm. Xu hướng tăng và điều chỉnh tích lũy quanh các mốc kháng cự nói trên có lẽ kịch bản cho VN-Index vận động trong tuần tới ở quanh mốc 1.080 – 1.100 điểm.

Nguyễn Hoàng – VnEconomy

FED tăng lãi suất chậm lại và tỷ giá trong nước cũng hạ nhiệt, giá USD tự do lẫn ngân hàng đều giảm sâu dưới mức trần cho phép. Liệu mặt bằng lãi suất huy động có thể giảm xuống tới đây?

Ông Nguyễn Văn Sơn – Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Theo tôi các yếu tố như xu hướng tăng lãi suất của FED có tín hiệu chậm lại và tỷ giá trong nước cũng hạ nhiệt, sẽ giúp cho Ngân hàng nhà nước Việt Nam giảm thiểu khả năng tăng lãi suất điều hành, và từ đó giúp lãi suất huy động giảm bớt đi một sức ép.

Tuy nhiên, trong ngắn hạn, mặt bằng lãi suất huy động lại đang chịu tác động bởi các yếu tố khác. Trong đó hiệu ứng cuối năm cùng với việc Room tín dụng được tăng thêm 1.5 – 2% nhưng chỉ ưu tiên phân bổ cho các ngân hàng có thanh khoản dồi dào hay ngân hàng phải có khả năng huy động tiền gửi lớn, dẫn tới sự cạnh tranh nguồn huy động thêm gay gắt.

Bên cạnh đó, niềm tin người gửi tiền chưa ổn định lại sau giai đoạn biến động từ vụ SCB, nên các ngân hàng cổ phần nhỏ thường chịu lép vế hơn trong cuộc đua huy động và thường phải đẩy mức lãi suất lên cao hơn nhằm níu giữ người gửi tiền.

Vì vậy, sự thống nhất sau cuộc họp của hiệp hội ngân hàng Việt Nam về mức trần lãi suất huy động ở mức 9.5%, có thể chỉ giúp cho cuộc đua tăng lãi suất ở thời điểm cuối năm không bị đẩy lên quá mức, chứ chưa thể kỳ vọng rằng mặt bằng lãi suất huy động có thể hạ nhiệt ở thời điểm hiện tại.

Ông Trần Đức Anh – Giám đốc chiến lược thị trường Chứng khoán KBSV

Một trong những điểm nghẽn khiến các ngân hàng phải tăng mạnh lãi suất huy động để thu hút tiền gửi là do động thái của Ngân hàng nhà nước bán ngoại tệ, hút VNĐ về từ đầu năm đến nay để bảo vệ tỷ giá, nhưng cũng đồng thời khiến thanh khoản hệ thống bị thiếu hụt. Xu hướng này đang có dấu hiệu đảo chiều khi áp lực tỷ giá được giải toả trước diễn biến lao dốc của chỉ số DXY, Ngân hàng nhà nước phát tín hiệu mua vào ngoại tệ. Nếu lượng VNĐ được bơm ra đủ lớn giúp giải toả áp lực thanh khoản, chắc chắn lãi suất huy động sẽ sớm hạ nhiệt.

Tôi cho rằng đây là yếu tố căn cơ nhất hỗ trợ thị trường chứng khoán trong xu hướng tăng sắp tới. Dĩ nhiên việc Ngân hàng nhà nước có mua được USD hay không, mua nhiều hay ít sẽ còn phụ thuộc diễn biến tỷ giá, điều kiện thị trường, cung cầu ngoại tệ trong thời gian tới.

Áp lực tỷ giá được giải toả trước diễn biến lao dốc của chỉ số DXY, Ngân hàng nhà nước phát tín hiệu mua vào ngoại tệ. Nếu lượng VNĐ được bơm ra đủ lớn giúp giải toả áp lực thanh khoản, chắc chắn lãi suất huy động sẽ sớm hạ nhiệt. Tôi cho rằng đây là yếu tố căn cơ nhất hỗ trợ thị trường chứng khoán trong xu hướng tăng sắp tới.

Ông Trần Đức Anh

Ông Trần Hà Xuân Vũ – Trưởng Phòng Tư vấn đầu tư Khách hàng cá nhân, Chứng khoán Rồng Việt

Theo tôi để giảm được lãi suất huy động thì thanh khoản hệ thống ngân hàng phải tốt trở lại và tình hình hiện tại chưa có thấy điều đó trong ngắn hạn. Ngoài ra, FED dù tăng lãi suất chậm lại nhưng vẫn còn có khả năng tăng thêm lãi suất điều hành và sẽ chưa sớm giảm lãi suất trong thời gian tới.

Ông Nguyễn Việt Quang – Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Hiện tại gần cuối năm các ngân hàng tôi thấy đều chạy đua tăng lãi suất huy động để giải quyết nhu cầu ngắn hạn. Việc lãi suất huy động trong ngắn hạn tôi đánh giá cao hơn là kịch bản chững lại đà tăng và duy trì ổn định ở mức lãi suất như giai đoạn hiện tại.

Ông Lê Đức Khánh – Giám đốc phân tích Chứng khoán VPS

The tôi đây có thể là thông điệp, tín hiệu mà Ngân hàng nhà nước có thể tính đến lộ trình giảm lãi suất, nhưng có lẽ mặt bằng lãi suất huy động chỉ có thể giảm dần kể từ quý 1 năm tới.

Nguyễn Hoàng – VnEconomy

Việc cổ phiếu phân hóa và luân phiên tăng giá khiến cơ hội lựa chọn đúng cổ phiếu mạnh không hề dễ, thậm chí nhà đầu tư kém nhanh nhạy, chấp nhận mua đuổi có thể mắc kẹt trong ngắn hạn. Anh chị có lời khuyên gì cho các nhà đầu cơ?

Ông Trần Đức Anh – Giám đốc chiến lược thị trường Chứng khoán KBSV

Với diễn biến phân hoá và luân phiên tăng giá của cổ phiếu, việc tốt nhất nhà đầu tư nên làm là kiên nhẫn với những cổ phiếu tốt trong danh mục của mình dù cổ phiếu đó tăng chậm hay chưa tăng. Việc vội vàng mua đuổi ở những cổ phiếu tăng nóng trong phần lớn trường hợp ở thị trường “sideway” sẽ mang lại kết quả tiêu cực.

Tôi nghĩ nếu dòng tiền không tham gia mạnh trở lại như giai đoạn trước đó mà vẫn duy trì ở mức hiện tại thì rất khó vượt được đỉnh cũ. Hiện tại tùy vào mức độ dòng tiền tham gia thị trường trong thời gian tới, nếu ổn thì “target” của tôi là vùng 1.160 điểm, nếu dòng tiền yếu có thể là vùng 1.080-1.100 điểm.

Ông Nguyễn Việt Quang

Ông Nguyễn Việt Quang – Giám đốc Trung tâm kinh doanh 3 Yuanta Hà Nội

Giai đoạn sideway vừa rồi thị trường phân hóa khá mạnh. Nếu nhà đầu tư bắt đúng đáy của cổ phiếu thì biên lãi chỉ tầm 10-15% nếu bắt lưng chừng và không nhanh thì rất dễ hàng về bị lỗ. Nên nếu mua cổ phiếu nếu cổ phiếu đang tích lũy chặt thì nên mua một lượng hàng ở nền và một lượng khi cổ phiếu break để được giá vốn tốt. Với những cổ phiếu biến động mạnh nên mua ở vùng hỗ trợ mạnh và gia tăng khi cổ phiếu quay đầu. Dù mua như thế nào thì nhà đầu tư luôn cần kịch bản quản trị rủi ro.

Ông Trần Hà Xuân Vũ – Trưởng Phòng Tư vấn đầu tư Khách hàng cá nhân, Chứng khoán Rồng Việt

Theo tôi nhà dầu tư nên quan sát diễn biến cung cầu để đánh giá lại trạng thái của thị trường. Có thể cân nhắc mua lướt trên hàng có sẵn và gần nền giá do hiện tượng phân hóa vẫn đang diễn ra. Đồng thời nên chủ động chốt lời hoặc cơ cấu danh mục theo hướng giảm thiểu rủi ro khi cổ phiếu dần hồi phục về gần cản.

Ông Nguyễn Văn Sơn – Chuyên gia phân tích Công ty CP Chứng khoán Phú Hưng

Theo tôi việc dòng tiền dịch chuyển từ trạng thái tấn công ồ ạt và đẩy các nhóm cổ phiếu đồng loạt tăng sang giai đoạn dòng tiền phân hóa, là một tín hiệu cho thấy thị trường đang giảm sức hấp dẫn. Hay nói cách khác, đây có thể là tín hiệu cho thấy thị trường đang đi tới giai đoạn cuối của một đợt tăng, khi thanh khoản có dấu hiệu sụt giảm, nhà đầu tư trở nên thận trọng và cân nhắc kỹ lưỡng hơn với mỗi quyết định giải ngân.

Trong bối cảnh như vậy, việc mua đuổi giá cao các cổ phiếu tăng nóng sẽ gặp nhiều rủi ro. Thay vào đó, chúng ta nên ưu tiên nắm giữ vị thế hiện có và chờ hiện thực hóa lợi nhuận khi tín hiệu kết thúc đợt tăng được xác nhận.

Ông Lê Đức Khánh – Giám đốc phân tích Chứng khoán VPS

Về bản chất việc đầu cơ cổ phiếu, giao dịch “lướt sóng” không hề dễ với bất kỳ nhà đầu tư nào kể cả người có kinh nghiệm. Có lẽ điểm lưu ý hiện tại với các nhà đầu cơ có lẽ lựa chọn cổ phiếu để giao dịch – tốt hơn cả đó là cổ phiếu chất lượng cơ bản doanh nghiệp ổn định và có kết quả kinh doanh triển vọng. Thanh khoản cổ phiếu cũng là điều cần lưu ý bên cạnh việc tập trung giao dịch ngắn hạn với việc sẵn sàng chốt lời hoặc bán ra ngay cả mức lợi nhuận ở mức khiêm tốn.

#box1671333171103{background-color:#89c88e}